学生時代に学生納付特例制度を利用することで、国民年金保険料の納付を猶予することができます。

実はその後の対応次第で老後の年金額や保障内容が変わることをご存じですか?

今回は、学生納付特例制度を利用した後に「追納」を行う場合のメリットや手続き方法について詳しく解説します。

学生納付特例制度とは?

対象:20歳以上の学生(大学生、大学院生、専門学校生など)

内容:申請することでその期間の保険料の納付が猶予される

注意点:猶予期間中も年金加入期間として扱われるが、将来の年金額には反映されない

国民年金は、日本在住の20歳以上60歳未満のすべての人に加入が義務付けられています。

年金を支払う対象者により保険料が異なり、学生など「第1号被保険者」は、国民年金保険料(2024年度は月額16,980円)を支払います。

収入が安定していない20歳以上の学生が国民年金保険料を納付し続けるのは経済的な負担が大きいので、それを軽減するための制度です。

追納とは?

追納とは、年金保険料を後からまとめて支払うことです。

追納の期限:免除・猶予を受けた年度の翌年度から10年以内

追加費用:3年以上経過した場合、当時の保険料に加算金(年4%程度)が発生

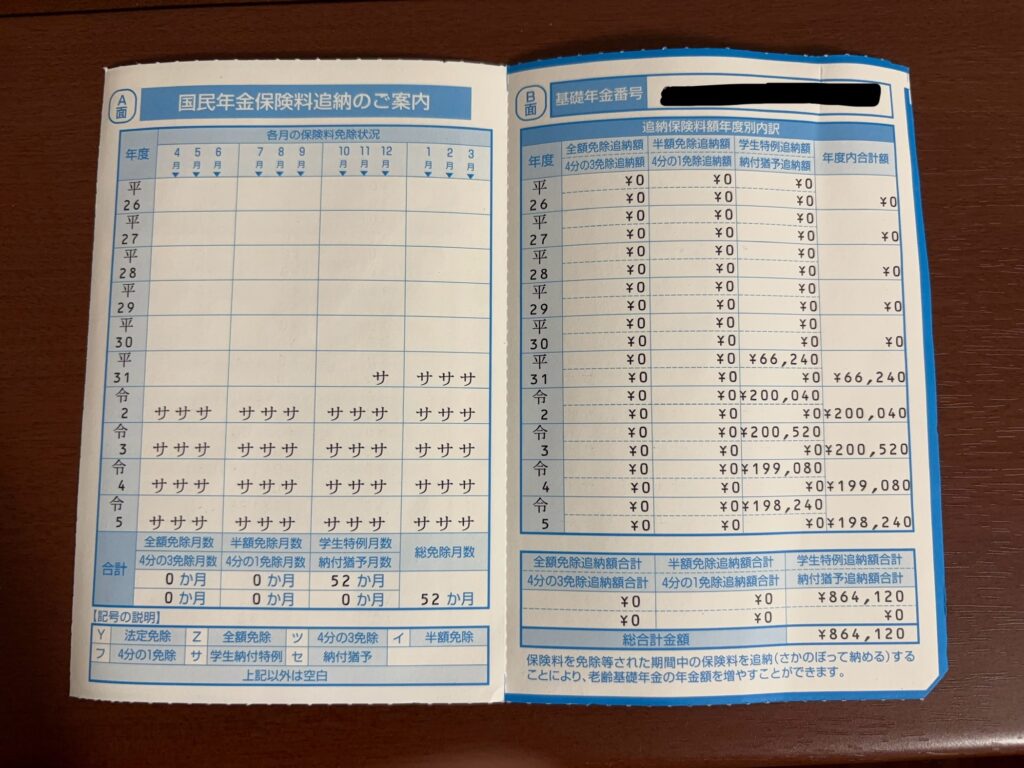

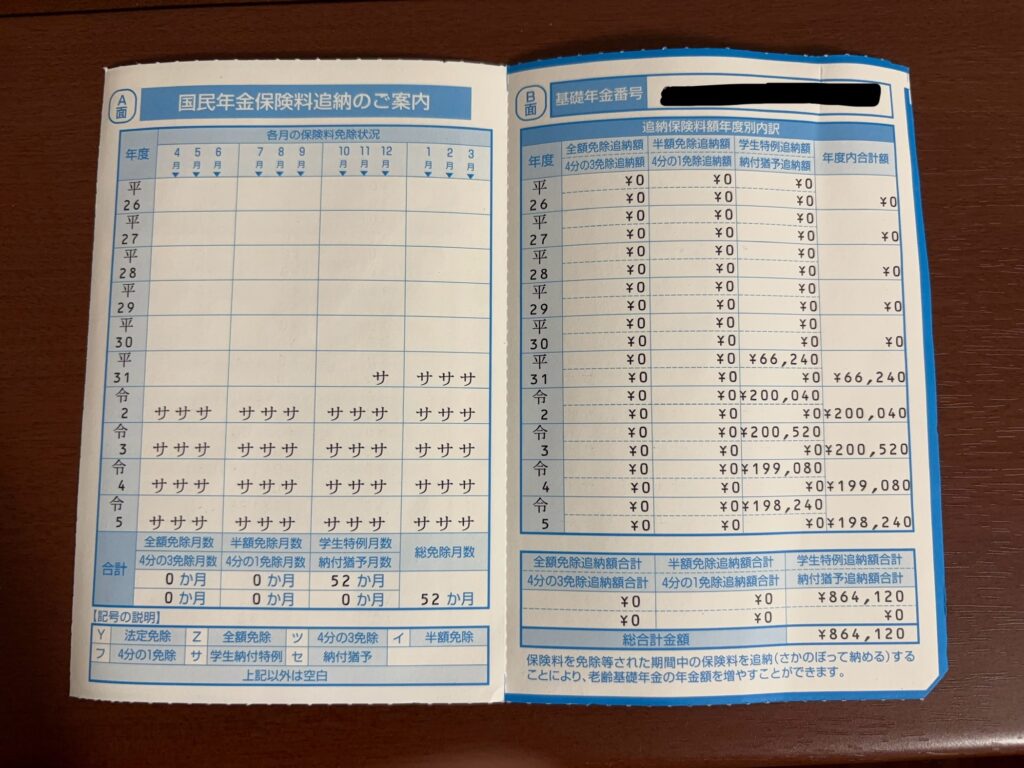

これは私のところに実際届いた、国民年金保険料追納のご案内です。

20歳の12月から24歳の3月まで学生納付特例制度を使っていたので、その分の金額が書かれています。

これを見てみると、1年分で約20万円追納金があることがわかります。

また、3年以上前の分は加算額が足されていきます。

令和3年度

加算前:16,610円/月、199,320円/年

加算後(約6%増):16,710円/月、200,520円/年

出典:

https://www.nenkin.go.jp/service/pamphlet/kokuminnenkin.files/tsuinou.pdf

https://www.nenkin.go.jp/service/kokunen/hokenryo/hensen.html

差引すると、1年で1,200円分加算されていることになります。

追納する額だけみると、ちょっと荷が重くなりますね。

しかし、追納することで全体的にみるとメリットになることもあります。

具体的にみてみましょう!

追納のメリット①将来の年金額が増える

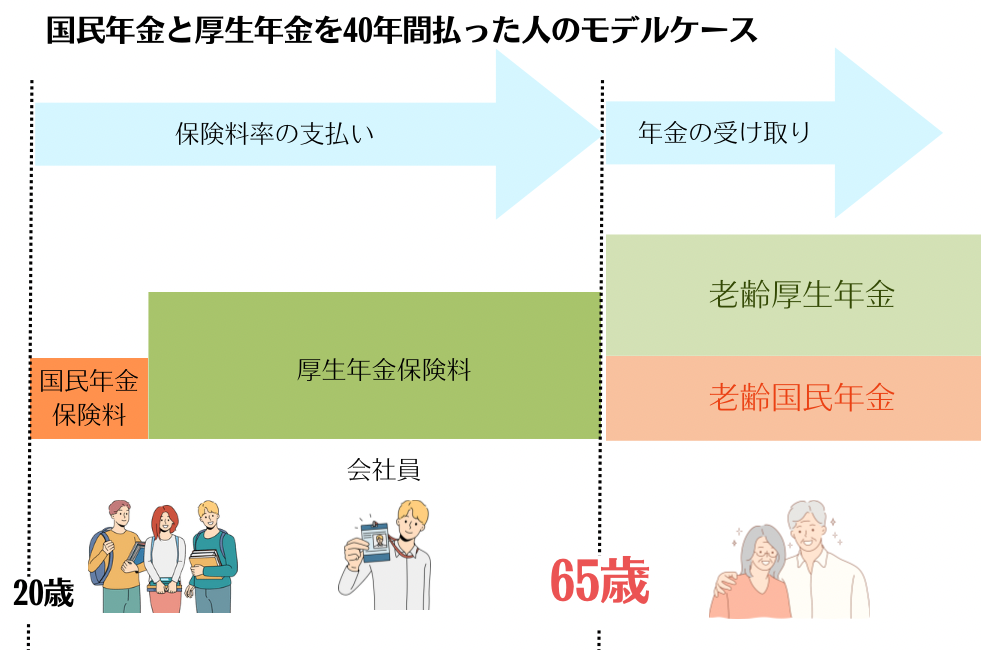

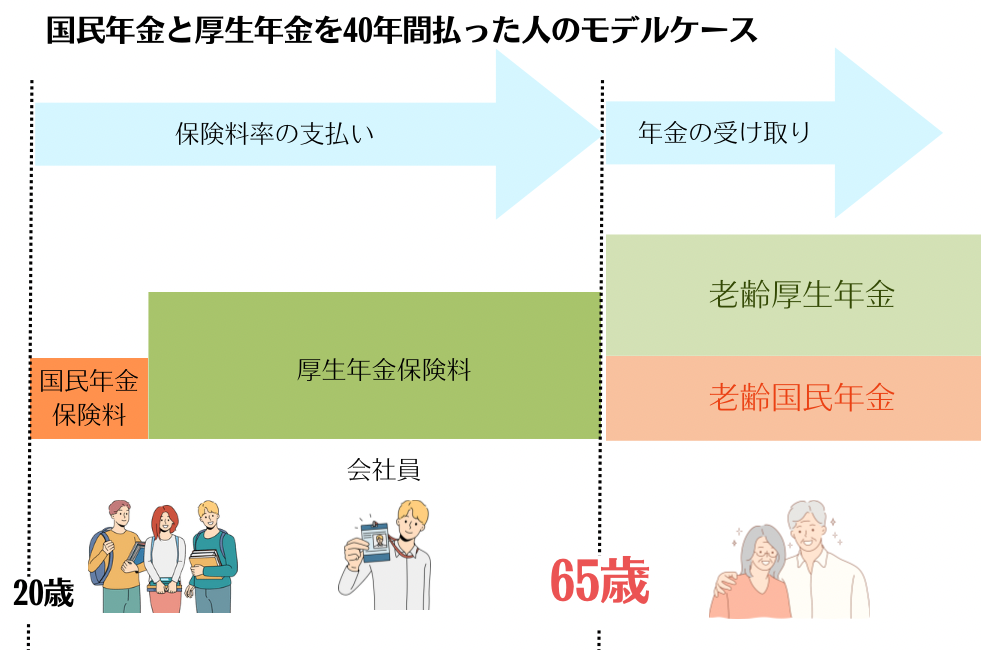

老齢年金(65歳以降毎年もらえる年金)は、老齢基礎年金と老齢厚生年金があります。

学生時代は国民年金保険料を支払っているので、それに対しての給付は「老齢基礎年金」になります。

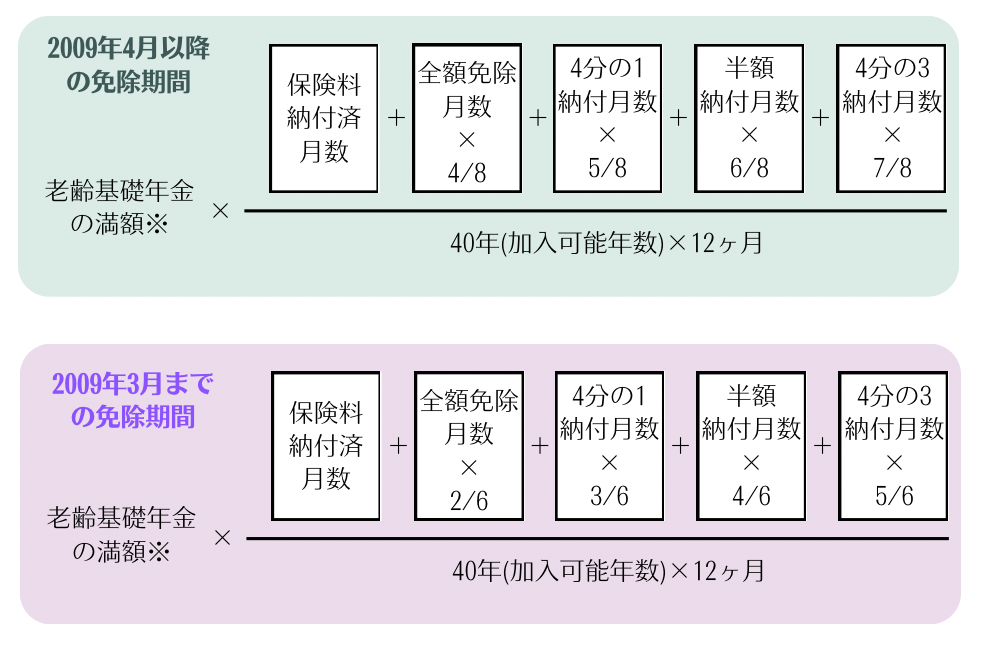

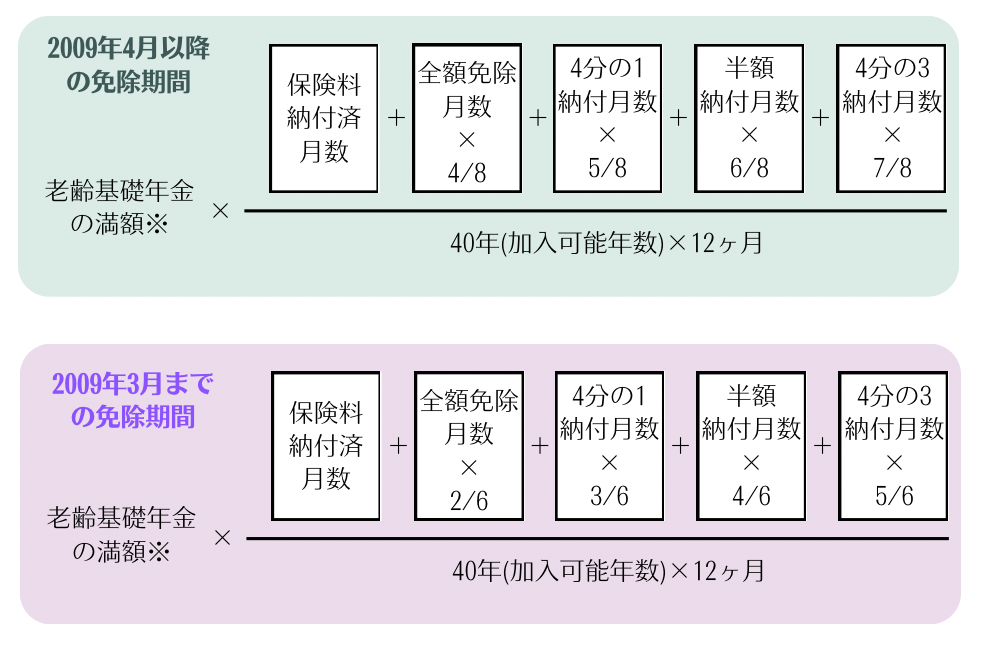

老齢基礎年金の金額は、保険料の納付月数で変わります。

※老齢基礎年金の満額:816,000円(2024年度)

1年分追納した場合

816,000円×12ヶ月(1年分)/480ヶ月(40年分)=20,400円

年間増加額:20,400円

10年間(65歳~75歳)で受け取る場合の年間増加額:20,400円×10年=204,000円

3年分追納した場合

816,000円×36ヶ月(3年分)/480ヶ月(40年分)=61,200円

年間増加額:61,200円

10年間(65歳~75歳)で受け取る場合の年間増加額:61,200円×10年=612,000円

5年分追納した場合

816,000円×60ヶ月(5年分)/480ヶ月(40年分)=102,000円

年間増加額:102,000円

10年間(65歳~75歳)で受け取る場合の年間増加額:102,000円×10年=1020,000円

追納する額が増えるほど、老齢基礎年金の金額が増えることがわかります。

追納のメリット②節税できる

追納で払った年金保険料は、全額、社会保険料控除の対象です。

1年分の年金保険料(約20万円)を追納した場合の所得税と住民税をみてみましょう。

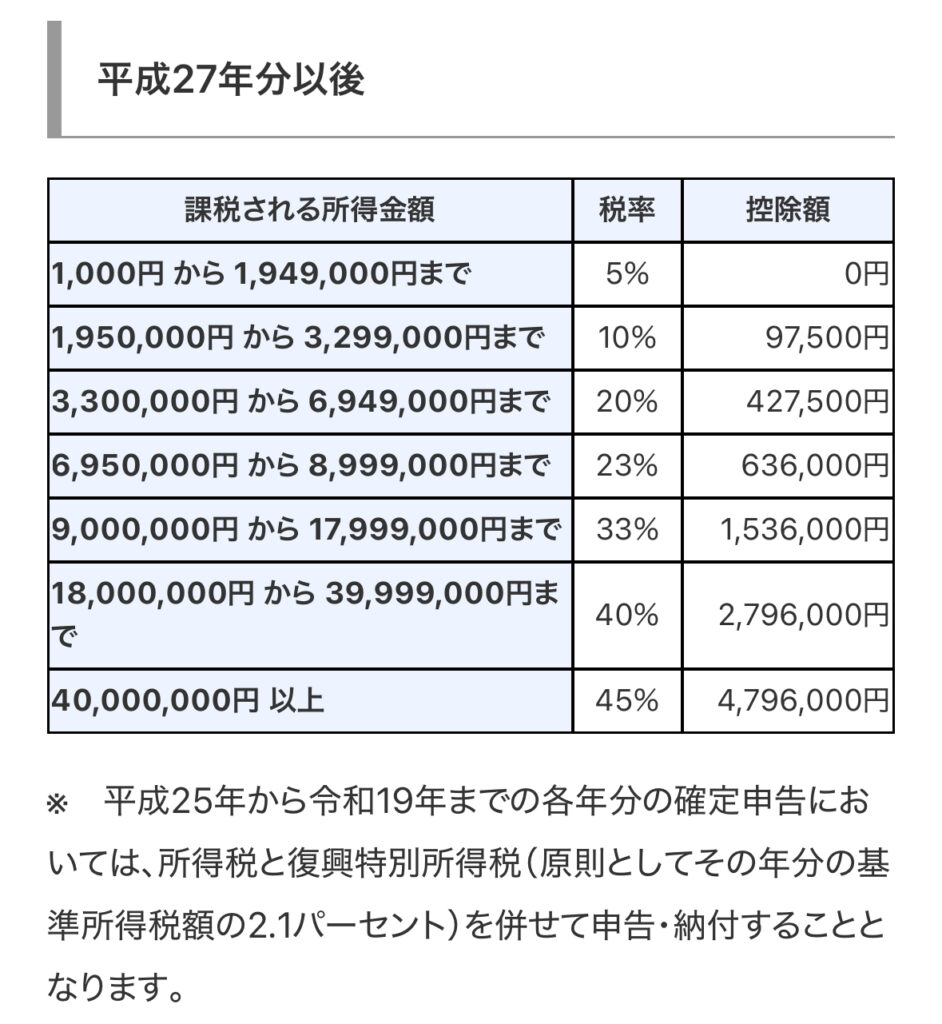

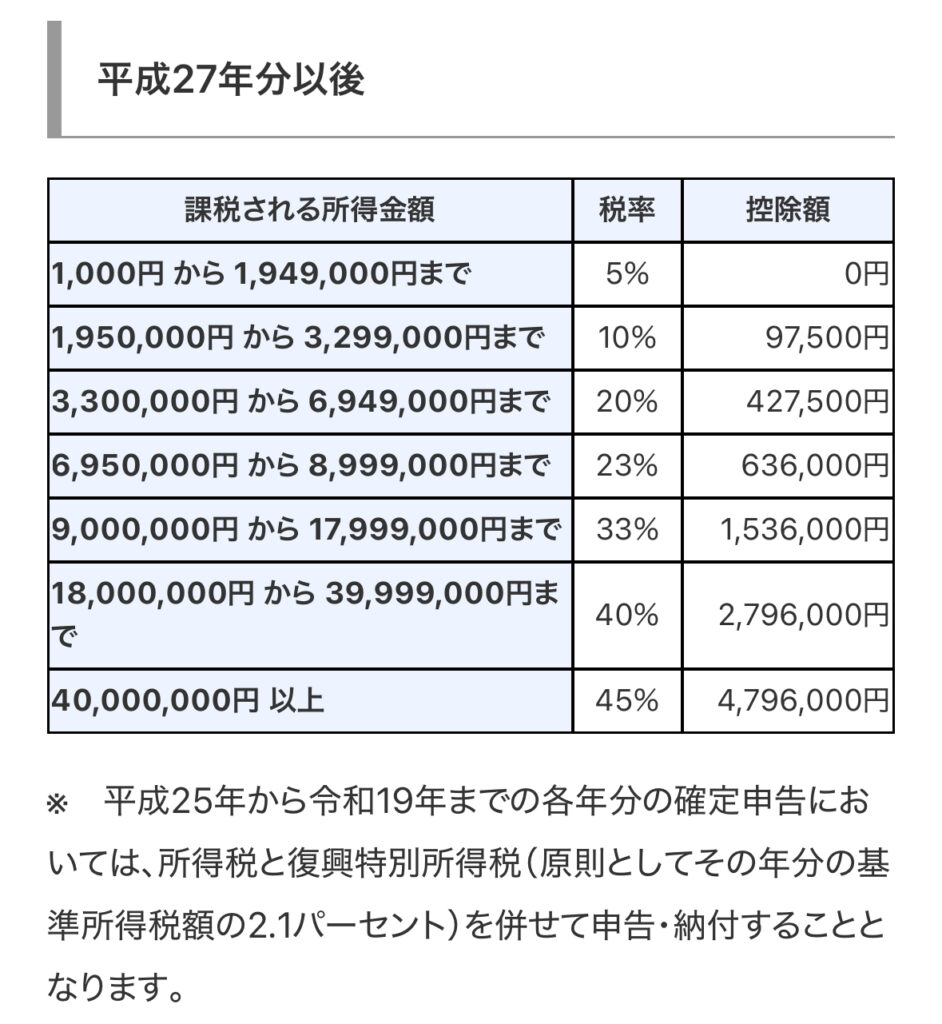

所得税

所得税控除=追納額×所得税率※

※所得税率

課税される所得金額:総所得から各種控除を引いた金額(世間で言う手取り金額)

(例)課税所得400万円、20万円追納した場合

課税所得400万円に対する所得税率:20%より、

200,000円×20%=40,000円が所得税から引かれる

住民税

住民税控除=追納額×10 %

(例)20万円追納した場合

200,000円×10%=20,000円が住民税から引かれる

上記のシチュエーションの場合、1年分20万円追納することで、追納した年の税金を6万円下げることができます。

追納のメリットを最大化するポイント

基礎年金の増額に関して

長生きする

1年間支払う国民年金保険料は、約20万円です。

1年分追納した場合、老齢基礎年金の年間増額は約2万円です。老齢基礎年金は終身(亡くなるまで)支給されるため、10年間支給された時点で増額は約2万円×10年=約20万円になり、支払った保険料と同額の恩恵を受けることができます。

節税に関して

分割追納を活用する

一度に高額を追納すると、控除がその年だけに適用されるため、所得の少ない年では節税効果が限定的です。分割追納することで複数年にわたる控除が可能になり、節税効果が向上します。

収入が多い年に追納する

役職が上がり課税所得が高い年に追納を行えば、より大きな節税効果が期待できます。

追納する時は税額控除の申請を!!!

追納額を申告しないと税額控除が適用されないため、必ず各自手続きを行いましょう。

方法は2つあります。

・年末調整(給与所得者の場合)

・確定申告

年末調整

例年11月頃に所属している会社から「給与所得者の保険料控除申告書」を記載するよう指示がきます。その申告書の社会保険料控除の欄に以下の内容を記載して提出してください。

・社会保険の種類:国民年金

・保険料支払先の名称:日本年金機構

・氏名と続柄:保険料を納付した人(基本は本人)

・保険料の金額:「社会保険料(国民年金保険料)控除証明書」または「納付書・領収(納付受託)証書」の金額(両方ある場合は合算額)

確定申告

11月の年末調整で申告を忘れてしまっても、毎年2~3月に行われる「確定申告」を行えば申告できます。

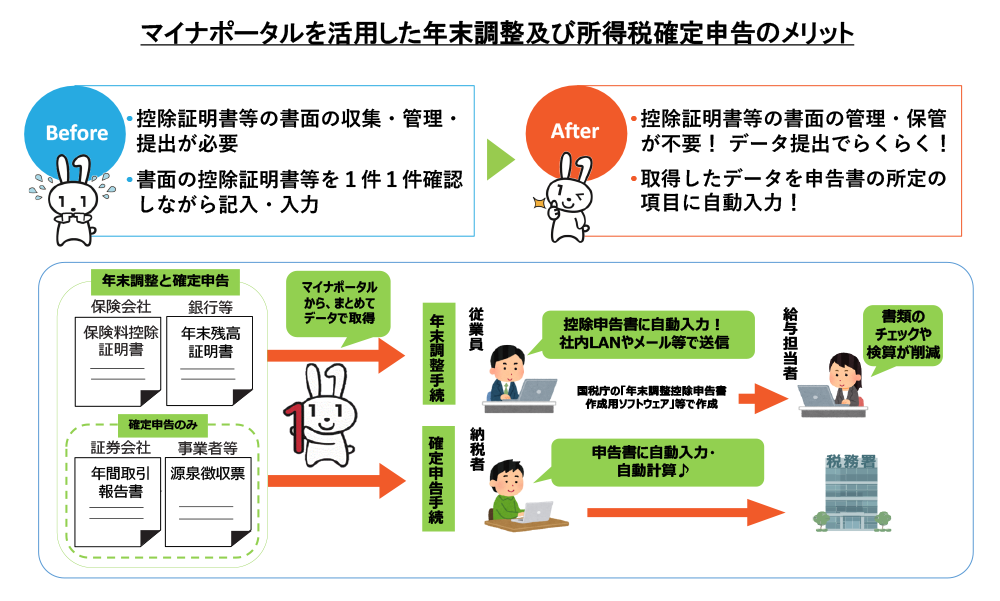

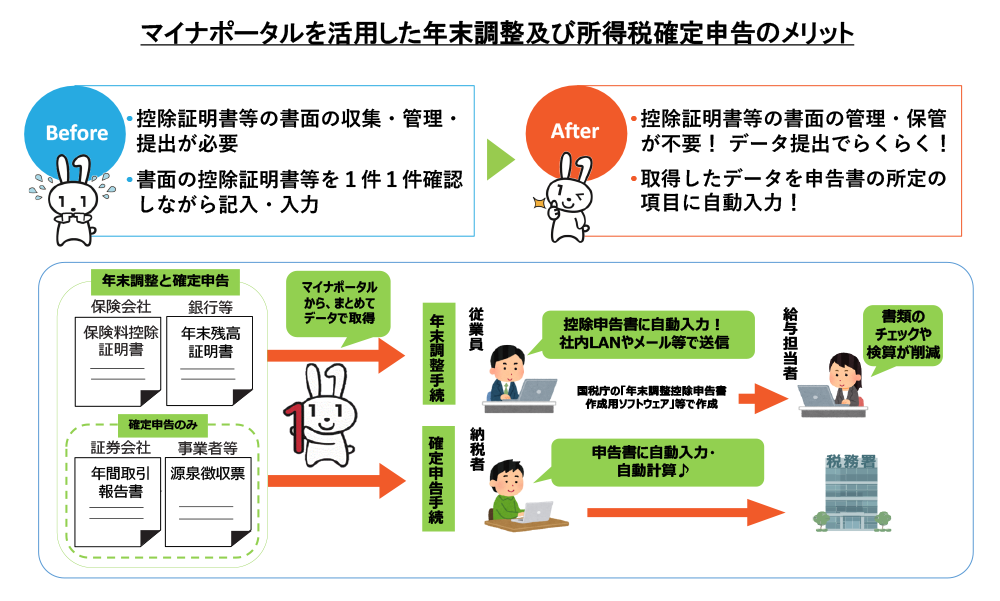

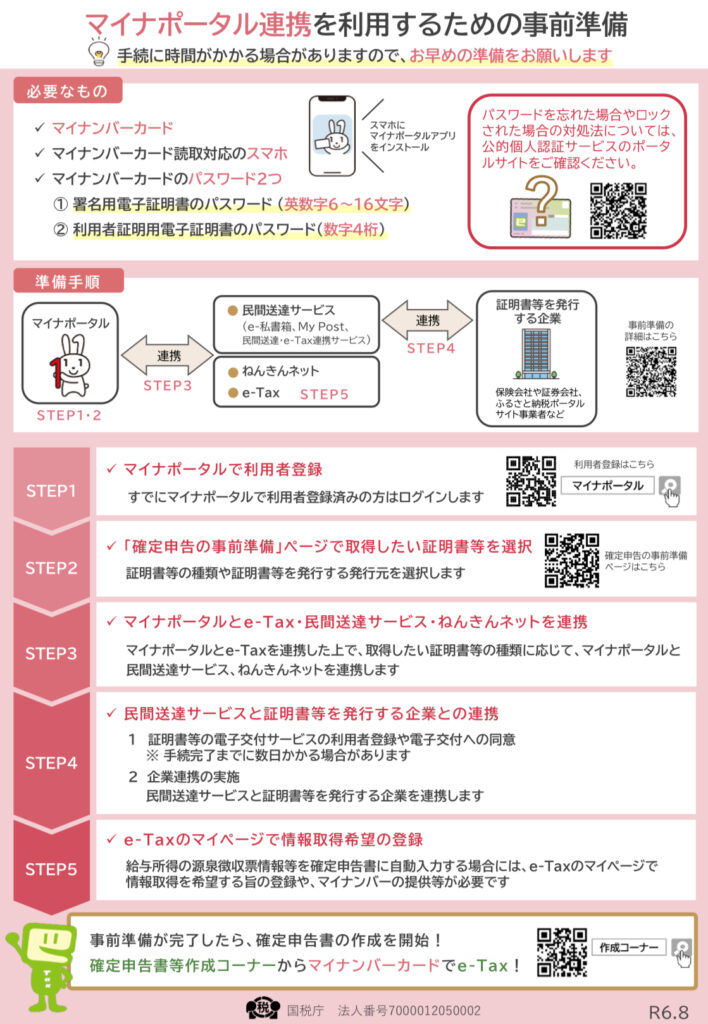

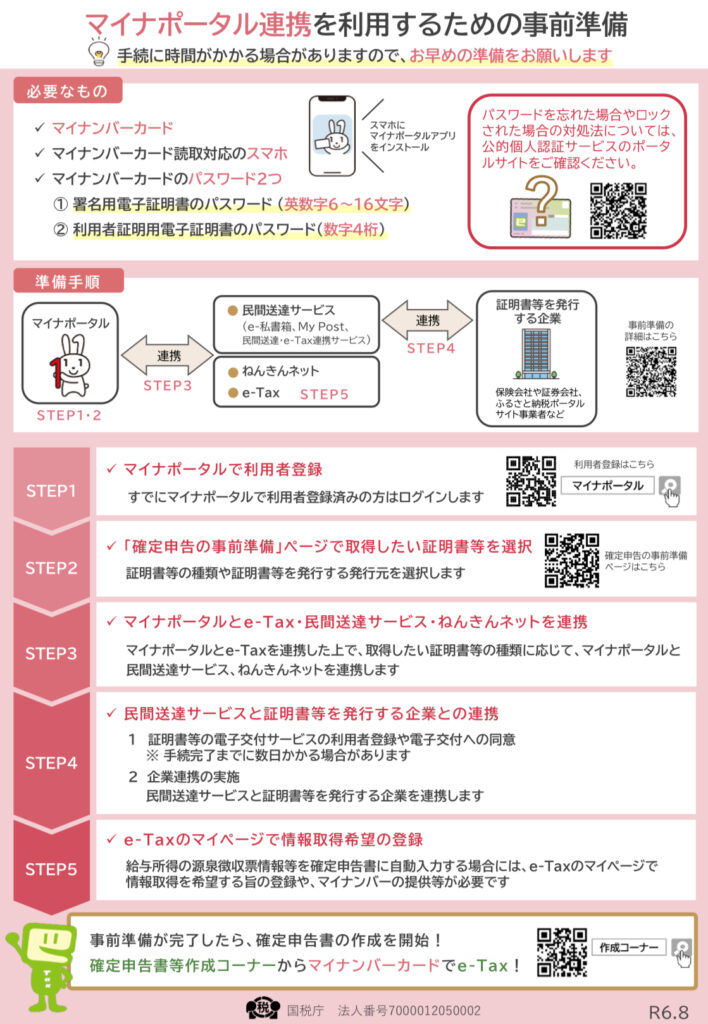

確定申告は様々な方法がありますが、マイナポータル連携の方法がスムーズで簡単です!

詳しくはこちらのページをご覧ください。

https://www.nta.go.jp/taxes/tetsuzuki/mynumberinfo/mynapo.htm

まとめ

・10年以内であれば、学生納付特例制度で猶予した保険料を追納することができる

・追納することで将来の年金額が増える。例えば1年分約20万円を追納した場合、支給開始10年間で元をとることができる

・追納することで節税ができる。例えば、課税所得400万円の人が1年分約20万円追納した場合、1年あたり約6万円の税金を減らすことができる

・追納の申告方法は「年末調整」と「確定申告」があり、確定申告の時はマイナポータル連携がスムーズでおすすめ

コメント